前言:

工业软件作为工业互联网体系重要的组成部分,是推动制造业企业数字化转型的重要工具。目前,高端工业软件基本被国外厂商垄断,国产工业软件自给率低、生态薄弱。近年来我国制造业由中低端向中高端迈进,逐步释放数字化及智能化需求。以国内大循环为主、国内国际双循环相互促进的新发展格局,对工业软件产业带来新的发展机遇。

一、产业背景

工业互联网体系架构可以分为设备层、网络层、平台层、软件层、应用层等五大板块。

一切应用于工业领域的软件都属于广义的工业软件,不同类别的工业软件之间底层逻辑差异较大。

从最底层的逻辑来看:

▶研发设计类工业软件是基于数学、物理等基础学科,具有较浓的理科属性;

▶信息管理类工业软件是基于企业的业务模型,是出于商科思维的管理类软件;

▶生产控制类工业软件是基于生产的流程,是偏向于传统工科的工业控制软件;

▶嵌入式工业软件更类似于硬件的附属,提升装备性能、附加值、智能化水平。

不同类别的工业软件都围绕核心工业场景,相互彼此关联。不同赛道的工业软件在底层逻辑上差异较大,但在具体应用中又相互关联,而且任何一个赛道单拆出来都有众多的细分软件领域,背后都有广阔的市场,并支撑起了诸多优秀的工业软件企业。

二、研发设计类软件

2.1 计算机辅助设计 CAD: (Computer-aided design)

CAD发展至今已有超过六十年的历史。20世纪70年代,飞机和汽车工业蓬勃发展,为了能将飞机外形数据发送到制造部门,法国达索推出三维曲面造型系统CATIA,缩短设计和生产周期至1/4,此时价格极其昂贵,对外年租金约15-20万美元。80年代末,计算机技术迅猛发展,硬件成本大幅度下降,CAD成本降到几万美元。

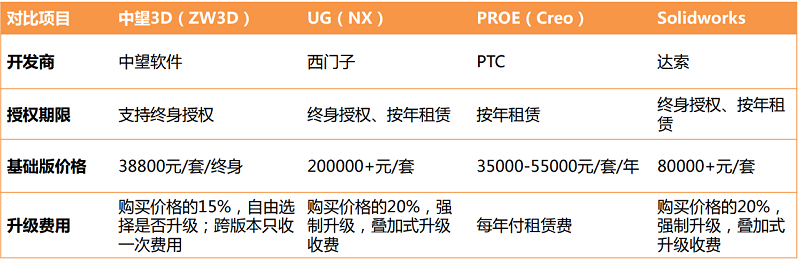

国际领先企业包括达索、西门子、Autodesk以及PTC。其中,Autodesk凭借 AutoCAD这款以2D为主的通用型CAD就稳居业界三强之一;达索、西门子在3D领域构筑了极强的护城河,而对通用型的2D几乎没有布局。因此,在CAD领域,2D对于国产企业来说进入门槛更低,国外竞争对手较为单一。

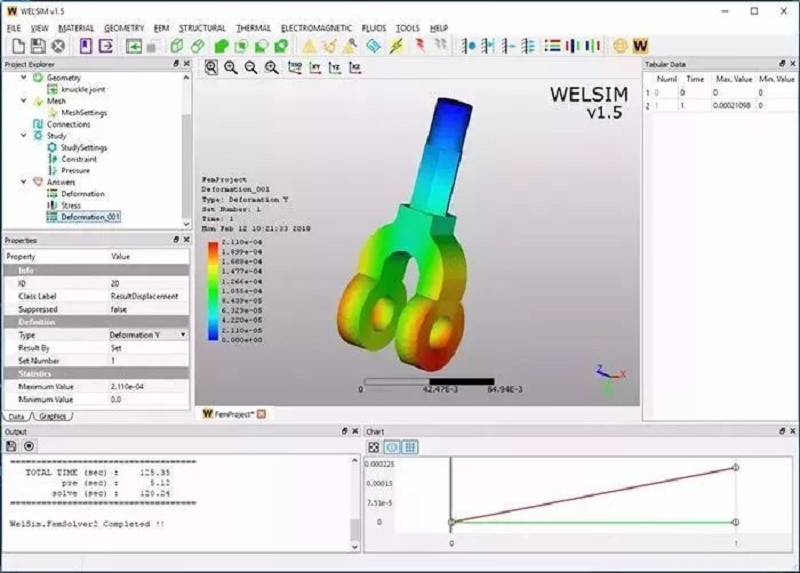

3D CAD区别于2D CAD的核心难点是几何建模内核。几何内核是最基础的核心组件,也是我们国家目前最关注的领域。2D在内核上的门槛相对较低,除自主开发之外,也有部分公司通过付费成为ITC联盟的成员,对IntelliCAD进行包装并推出产品。而3D的实体建模、曲面建模本质上是数学问题,算法要求较高,中小厂商很难进行独立开发。

几何引擎大部分的技术实现都是公开的,但是一款优秀的几何引擎经过众多商业化软件以及优质客户的反复淬炼,在性能,稳定性,可靠性上可能要经过几十年的发展,这个领域没有捷径。

达索等厂商看到了单独销售3D内核的商机,陆续将自身的内核独立出来作为单独的生意,供应了全球200多家客户。国内厂商中望软件、华天软件分别拥有 Overdrive、CRUX4内核,数码大方拥有自主开发的内核。

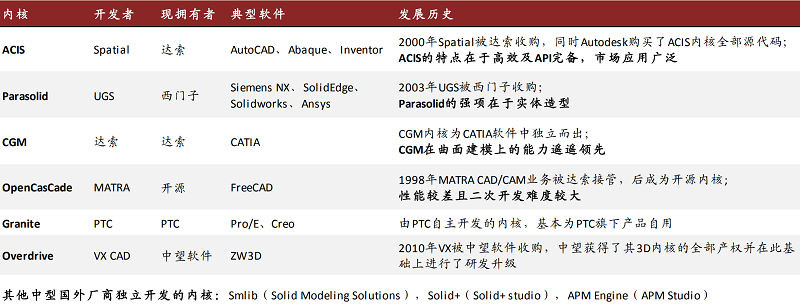

2.2 计算机辅助工程 CAE:(Computer Aided Engineering)

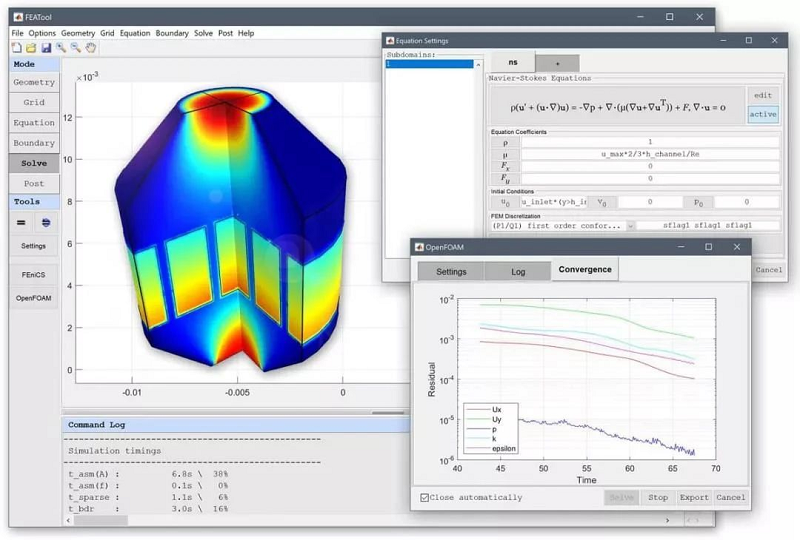

CAE是做有限元分析的软件,主要用于在研发过程中对产品的强度、刚度、热传导等物理性能进行仿真分析及数值求解。

主流CAD软件多会集成CAE模块,满足轻度仿真需求,但它们的能力与专业CAE软件有较大的差距,仅会用于结构分析等简单的单学科仿真。在专业的仿真分析及求解场景中,仍主要应用Ansys、SIMULIA等专业CAE软件。

CAE相较于CAD具有更高的技术门槛,主体包括前处理模块(实体及参数化建模、布尔运算、网格剖分)、有限元分析模块(结构、流体、热力、电磁等多领域求解器)、后处理模块(数据处理、物理量展示)。

多物理场的耦合仿真是 CAE 的核心技术难题。CAE 具有众多的仿真分析和求解方向,包括结构分析、流体分析、热分析、电磁分析等。目前单一学科的仿真已较为成熟,而多学科仿真、多物理场耦合则是下一步更高的要求。

Ansys、西门子、达索等巨头多是采用外延收购的方式,来补充在多个仿真方向上的能力。

2.3 计算机辅助制造 CAM:(Computer Aided Manufacturing)

根据产品的设计建模、几何造型对加工制造流程进行NC自动编程,输出信息是刀具加工时的运动轨迹和数控程序。

CAM与CAD高度集成,目前行业内的主流产品都是集成型的3D CAD/CAM(CATIA、Solidworks、Siemens NX、Creo、Inventor)。

目前全球最主要的CAM组件有德国的ModuleWorks和英国的MachineWorks,全球90%的CAM软件都在使用这两家公司的组件。

小结:CAD、CAE、CAM都是标准化产品,永久授权模式下,国外产品通常10-20万元/套,国产通常2-6万元/套。

2.4 产品生命周期管理 PLM:(product lifecycle management)

正是CAD的大量应用,使企业认识到了产品数据管理的重要性。GE、波音这些大型企业产品都非常复杂,而且研发人员遍布全球各地,如何管理数量庞大的产品数据,尤其是CAD图纸,成为一个严峻的挑战。最早的PLM由简单的图纸版本管理系统起步,逐步扩展到产品全生命周期的数据管理。

PLM主要提供商包括:PTC、达索系统、西门子、Autodesk、Oracle。

PLM产品通常需要20-30%定制化,永久授权模式下,单价约50-100万/套。

三、生产控制类软件

3.1制造执行系统 MES:(Manufacturing Execution System)

该系统主要作用是填补计划层与控制层之间的信息断层。

MES具有很强的行业性,不仅是流程制造MES和离散制造MES截然不同,汽车、 机械、电子等细分离散制造领域对于MES系统的要求也有一定差异。

MES的实施牵涉部门众多,实施难度较大。同时MES实施的效果又较易于量化,可以通过客户实施后的订单响应时间、供货时间、库存水平直接体现出来,因此实施能力对MES厂商来说尤为重要。

国内最早的MES是20世纪80年代宝钢建设初期从西门子公司引进的,随后本土MES如雨后春笋般快速成长。宝信软件等国产MES厂商在钢铁、冶金等流程制造行业颇有建树,但在离散制造MES领域,西门子、Rockwell 等国外龙头仍占优势。

MES产品通常是通用功能加上40%左右的定制化开发,永久授权模式下,单价约60万元/套。

3.2 分布式控制系统 DCS:(Distributed control system)

DCS核心设计理念是分散控制、集中管理,由传统的仪表盘控制系统发展而来,属于工业自动化的范畴。

中控、和利时等国产工业自动化系统提供商近年来发展迅速,在腰部市场快速放量,从市场份额看已超过Honeywell、西门子等国外工业自动化巨头,目前流程制造业DCS国产化率已达50%。

我国过去数年大力推进工业4.0建设,工业自动化实现了较快的发展, DCS/SCADA/PLC都已发展成为了百亿元左右的成熟市场,但由于该赛道工业属性和硬件属性较高的特征,近年来已经进入了较为平稳的发展阶段。

四、市场规模

4.1工业软件市场规模

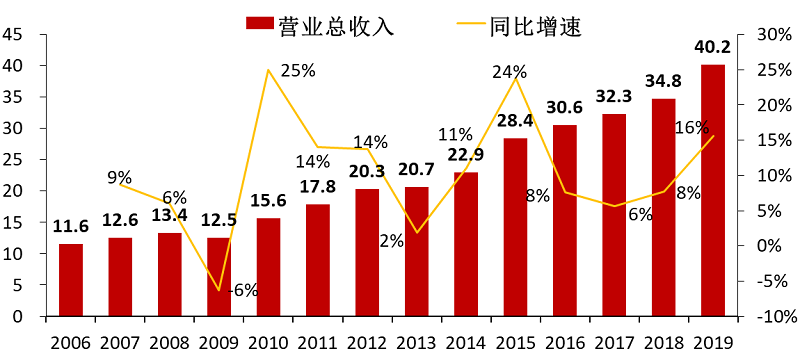

截至2018年底,全球工业软件市场规模达到3893亿美元,同比增长5.2%。

2019年我国工业软件市场规模为1,720亿元,仅占全球市场规模的6%,远低于我国GDP的占比(接近16%),中国工业软件市场有待发展。

2012-2020E工业软件市场规模

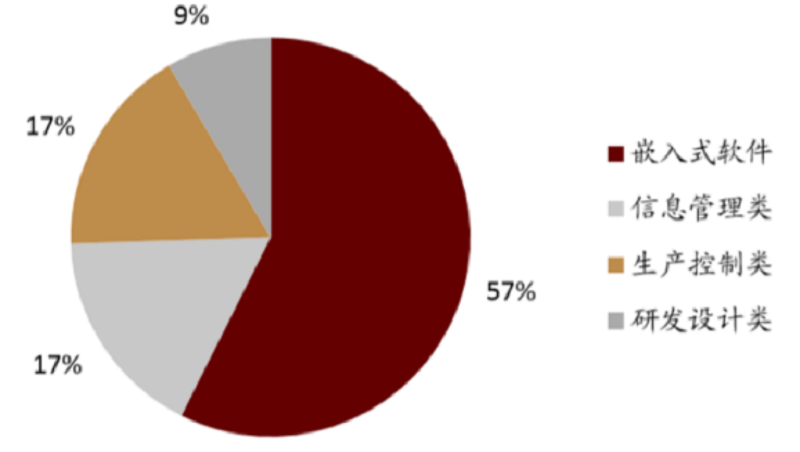

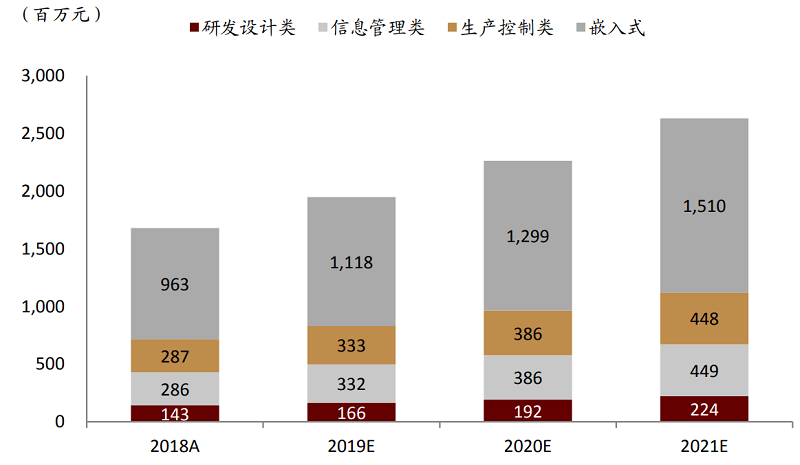

4.2中国工业软件细分市场

生产控制类占比17%,由于直接服务企业客户,以项目制、场地制的形式部署,目前已基本不会出现盗版,而且受益于工业自动化、企业数字化升级,过去几年实现了较快的发展。

研发设计类软件占比9%,由于常安装于通用计算机,易受到盗版影响,尤其是2D CAD,正版化率不到20%。随着我国对于知识产权保护相关法规的进一步完善和企业正版意识的提升,增速保持在26.75%,快于整体行业。

中国工业软件细分市场(产品结构)

中国工业软件细分市场规模预测

4.3 中外工业软件企业规模对比

2011年我国以美元计价的工业增加值首次超越美国,成为世界第一大工业国,并且至今一直稳居第一位,拥有世界上门类最齐全的工业体系,但工业软件体系仍是弱项。

我国高端CAD、CAE、MES、PLM等工业软件市场被西门子、达索、PTC、ANYSY等国外厂商垄断90%,呈现“管理软件强、工程软件弱;低端软件多,高端软件少”的现状。

五、行业趋势

5.1国际局势多变,培育本土工业软件迫在眉睫

美国对中国高科技产业的技术封锁仍在加剧,断供案例和安全威胁频频发生。

美国核安全局对中国核电行业禁售PDS、UG、Teamcenter、AutoCAD、NX等源代码属于美国产权的工业软件。

法国达索旗下SolidWorks被爆料存在安全后门,国内军工和保密国企已经全面停用该软件。

由于被美国商务部列入实体清单,哈工大、哈工程等老牌工科院校无法继续使用正版的计算仿真软件MATLAB。

5.2 内生需求,伴随本土制造业升级做大做强

整个制造业的大链条里,中国大部分企业都处于利润薄弱的加工制造环节,既没有能力也没有动力去使用高端的研发设计类软件。但是现在基本面正在发生改变,尤其强调内循环,中国的工业要满足高质量发展和供应链安全的需求,为本土工业软件的生态建设创造了难得的条件。

例如,离散制造行业普遍存在产品升级换代迅速、客户个性化需求不断增强、多品种小批量生产常态化等问题,流程行业普遍存在传统过剩产能需要转型、安全生产和节能环保压力大、产品质量追踪需求持续提升等问题,善加利用工业软件,能够帮助传统企业更好地完成升级转型。

到2025年的中国智造时代,我国将形成自主的操作系统与工业软件及其标准体系,自主工业软件具有满足市场50%的供给能力,自主工业互联网云平台在重点行业的应用普及率超过60%,工业软件市场空间可达数千亿元。

5.3 软件正版化,国产工业软件发展环境逐步改善

国外软件极其高昂的费用和早期的盗版策略导致企业仍在大量地使用盗版软件,形成了依赖。盗版软件在一定时期内为企业节省了软件采购成本,但也暗藏风险隐患。

随着打盗版成为国外厂商的重要收入来源,未来风险隐患还会不断加大。近年来国家对知识产权的越来越重视,企业用户正版化意识也在逐步提升。

国内软件正版化率近年来持续上升,正版工业软件整体的市场规模增速为全球水平的3-4倍。

使用盗版工业软件的用户对价格较为敏感,有一部分被转化为国产软件的用户。

六、海外巨头

6.1达索系统

法国达索系统已成立近40年,3D CAD的老牌龙头企业,通过收购进入CAE、PLM、MES市场。

2019年达索系统软件业务的总收入35.39亿欧元中,占比最大的是CATIA,收入为11亿欧元,占比高达30%;SOLIDWORKS紧随其后,占比23.15%;ENOVIA次之,占比10.79%。

主要产品线:

▶CAD:CATIA、Solidworks

▶CAE:SIMULIA

▶PLM:ENOVIA

▶ MES:DELMIA

6.2 欧特克Autodesk

欧特克成立于1982年,从2D CAD起家,纵向扩张至3D CAD/CAM/CAE,横向扩张至工业(MFG)、建筑(AEC)、动画设计(M&E)等领域。

公司自 2016年开始向SaaS激进转型,仅用3年将SaaS营收占比提升到86%,自转型以来,股价累计提升4倍。

主要产品线:

CAD:AUTOCAD、Inventor

BIM:Revit、Naviworks

6.3 西门子

西门子于2007年通过收购UGS进军工业软件领域,UGS旗下产品包括NX、Solid Edge、Teamcenter等,收购后将其改造成为Siemens PLM。

2012年收购全球领先的CAE厂商LMS,启动在仿真领域的布局,之后又将Camstar(MES)、Mentor Graphics(EDA) 、CD-adapco(CAE,流体仿真)等收入囊中。

主要产品线:

▶CAD:Siemens NX、Solid Edge

▶CAE:Simcenter

▶PLM:Teamcenter

▶MES:Simatic

6.4 PTC

成立于1985年,从3D CAD软件Pro/ENGINEER(已改名Creo)起家,后又收购了Computervision并推出WindChill(PLM)。

2013年,收购ThingWorx, PTC工业互联网的体系规划是将公司原有的CAD/PLM产品作为数字部分,而以ThingWorx物联网平台作为物理部分。

2017年,与Ansys达成合作,将Creo与Ansys集成为联合解决方案,弥补公司产品体系中在仿真领域的不足。

主要产品线:

▶CAD:Creo (Pro/Engineer)

▶PLM:WindChill

尾声:

我国信息化、数字化建设一直存在“重硬轻软”的问题,在基础薄弱、信息化程度低的工业市场中,国产工业软件的生存空间被挤压,自身造血能力不足。过去十几年,我国对发展自主工业软件重视程度不足,资金投入偏低。

在十五、十一五期间,我国在三维CAD软件研发方面的投入约4000-5000万元,CAE投入约1亿元,再加上十二五“两化融合”的间接促进,在三个五年计划之中,国家对三维CAD/CAE等核心工业软件的投入强度不足2亿元。而国外企业在已经发展壮大的情况下,依然能获得大量的国家/军工企业资金支持,Ansys一年的研发投入约20亿元,Cadence一年的研发投入约60亿元,美国政府和产业界从未停止过前进的脚步。

国产工业软件的发展应尊重客观规律,做好长期突围的准备。工业软件的“工业”部分来自长期工程实践积累的知识和经验,如材料知识库、设计知识库。“软件”部分则需要求解器、高性能计算和各类底层IT技术。以零件与装配体模块为例,通常需要150人开发2年的时间,而工程图至少需要开发1.5年时间。如果要开发一款对标SolidWorks的主流CAD软件,代码量差不多在3000-4500万行代码,相当于3000-4500人一年以上的开发工作量。

国外的工业软件发展了几十年,早已从单一工具形成了环环相扣的产品矩阵,进而推动云化,改“卖软件”为“卖服务”,实现商业模式的进化和整体估值的抬升,龙头格局清晰。国产工业软件需要借鉴国外头部企业的经验,但不能一味拿来主义。忽视“工具”的原始积累,盲目效仿 “云化”,试图弯道超车,实为沙上建塔。国产工业软件的发展仍需解决核心技术缺失、产品竞争力不足的问题。生产制造类软件国内企业尚且具备一定竞争力,研发设计软件与国外水平差距仍然悬殊。企业需要勤修内功,立足为客户创造价值,才能在复杂多变的工业应用需求中找到自身的生存之道。

金科君创已投部分TMT企业

(以投资先后顺序排列)